过去几周,机构分析师们就一直在为市场敲响警钟:债务上限僵局的 " 解决 " 本身,可能导致市场流动性突然枯竭。这是因为寻求补充现金余额的美国财政部,可能会在未来几个月以发行短期国债的形式借入逾万亿美元的资金。这一债务洪流能否轻易被吸收,几乎将决定市场上所有资产大类的表现!

TS Lombard 的首席美国经济学家 Steven Blitz 在上周发布的一份报告中就表示," 随着市场对提高债务上限的焦虑烟消云散,取而代之的将是一直以来的真正问题:如何处理财政部的大规模筹款?"

该机构报告对未来可能出现的 " 严重流动性紧张 " 发出了严正警告……

这一回的 " 抽水 " 和以往不一样?

美国财政部补充现金余额所带来的市场流动性变化,其背后的逻辑其实并不难理解。

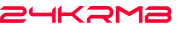

由于美国联邦政府的债务规模在 1 月 19 日就已经达到 31.4 万亿美元的法定债务上限,美国财政部不得不仰赖非常规会计措施和财政部一般账户 ( TGA ) 的现金余额来维持日常开支,结果导致 TGA 账户的资金从今年早些时候的 5800 亿美元左右迅速下降至了 5 月底时的不到 400 亿美元。

而这仅仅还只是开始。美国财政部本周三最新已预计,其现金余额到 6 月底将恢复到约 4250 亿美元,到 9 月份的时候现金余额预计将达到 6000 亿美元。美国财政部在声明中也明确表示," 计划增加国库券发行,以继续为政府提供资金,并逐步重建现金余额,使其随着时间推移达到更符合财政部现金余额政策的水平 " 。

这显然将大举抽走市场流动性。

根据美银全球策略师的估计,到 2023 年底,新发行的短期美国国债规模可能会达到约 1.4 万亿美元,8 月底前将有大约 1 万亿美元的短期国债涌入市场。这将是疫情暴发前的几年里平均三个月期供应量的五倍左右。

高盛策略师则预计,在接下来的约两个月时间内,将有多达 7000 亿美元的短期美国国债发行。

当然,可能有的投资者会问,在历史上,美国债务上限僵局也不是第一次出现了,难道之前就没有过类似大量发债补充 TGA 账户的情况吗?好像印象里也没有非常严重的市场动荡发生过嘛?

事实可能确实如此。但是这一次除了发债规模特别庞大外,人们不应忘了还要叠加一个以前不曾经历过的背景——美联储的量化紧缩 ( QT ) 。

市场流动性格局注定将逆转?

TS Lombard 的 Blitz 就表示,这次不太一样的地方是,过去市场参与者从未遇到这么大的窟窿要填补,而且与此同时,美联储还在缩减其资产负债表。

他认为,短期美国国债的天量发行,将使美国财政部扮演的角色与过去五个月发生天翻地覆的改变——从为经济增加流动性转为大幅缩减流动性,而这种转变可能会将摇摇欲坠的经济彻底推入衰退。

他列举了几组数字证明这一点。Blitz 指出,在过去五个月中,TGA 账户按实际价格计算减少了约 3600 亿美元。这意味着在这一时期花费了 3600 亿美元,相当于五个月名义 GDP 的 3.3%,这些钱既不是税收所得,也不是发债所得。

这可能也有助于解释许多人眼下 " 百思不得其解 " 的一个问题:为什么美国经济增长和美股走势看起来如此有 " 韧性 "。在科技股引领的涨势中,标普 500 指数年内迄今已累计上涨了约 11%,距离迈入牛市仅有一步之遥。科技股权重较大的纳斯达克综合指数年内更是跃升了近 24%。

但展望接下来,Blitz 认为,如果美国财政部在未来三个月内将发债筹集到的逾 6000 亿美元存入美联储,将等同于抽走相当于同期名义 GDP 9.8% 的流动性。尽管在这个计算中还会有一大堆 " 其他条件相同 " 的假设,但从注水到抽水的转变,本身就是意义重大的。

Blitz 写道,对投资者来说,这将在很大程度上取决于 " 美国财政部是否会在最短时间内强行通过市场筹集所需的资金,以重建 TGA 和更广泛的财政,同时也将取决于在财政部这么做之后美联储会如何反应 "。

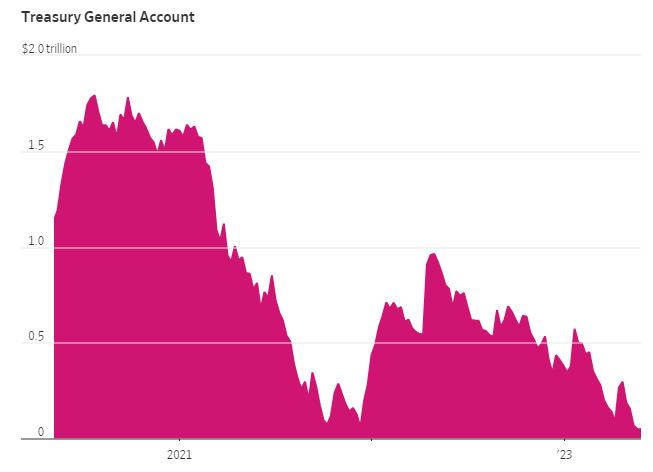

事实上,本周以来,各期限美债收益率的全线走高,除了有市场加息预期升温的原因外,对美国财政部大量债券的担忧,无疑也起到了关键的作用。

道明证券策略师 Gennadiy Goldberg 表示,所有人都知道发债洪峰即将来临。这场洪峰将会推高收益率。国库券将变得更便宜。这将给银行带来压力。他表示,除去 2008 年金融危机和 2020 年新冠疫情等少数几个危机期间外,他预计此次美国国债发行量将出现历史上最大的增幅。

PGIM Fixed Income 的联席首席投资官 Gregory Peters 也指出,由于预期供应会增加,美债收益率已经开始上涨了。

具体影响多大取决于谁吸纳了新债券?

当然,尽管美国财政部这轮发债洪峰注定将带来一定的流动性负面影响,但这一影响最终会有多大,还将取决于究竟是市场哪一角落最终为这一大批债券 " 买单 "。

德意志银行全球外汇研究主管 George Saravelos 表示,目前还不清楚即将到来的 TGA 账户重建,将最终从银行系统抽走多少过剩流动性——这里将涉及到谁来买单的问题。

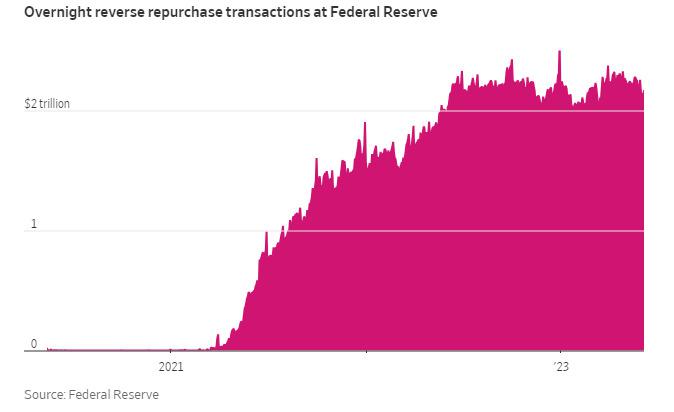

他写道,如果货币市场基金将其持有的票据从美联储的隔夜逆回购机制中转出,那么净流动性影响将是中性的。而如果银行储户也开始大量购买国债,这将导致流动性的大举抽离。

在 4 月份,参与债券竞标的一级交易商曾告诉美国财政部,有足够的空间来迅速增加票据供应,理由是当前货币市场基金的庞大资产规模,以及美联储的隔夜逆回购机制可以充当 " 减震器 "。美国财政部发言人当时也表示,在吸取之前的债务上限事件经验之后,该机构已经重建了现金缓冲。

对此,不少策略师预计,如果货币市场基金成为这一轮债券发行的主要融资提供方,将是最好的情况:利用其逾 5 万亿美元的短期安全资产——其中约 2.2 万亿美元目前存放在美联储的逆回购工具中,将能限制对更广泛市场的严重打击。

而且,另一个问题是,逆回购协议工具的收益率会随着利率的变化而变化 ( 往往扮演利率下限 ) 。因此,如果货币市场基金预计美联储将继续收紧货币政策,他们可能仍会将现金存放在美联储过夜,而不是购买短期国债。

摩根大通利率策略联席主管 Jay Barry 在一份报告中写道," 虽然拥有逆回购协议工具渠道的货币市场基金可以边际购买一些美国国债,但我们认为,相对于其他投资者类型(如企业、无法获得逆回购协议工具渠道的债券基金、以及外国买家),这一规模可能较小。"

对银行业冲击不容小觑?

最后,人们依然无法回避的问题是,美国政府天量发债背后对本就风雨飘摇的银行业的影响。

正如同我们上面提到的,这一次财政部的发债洪流能否被轻易吸收,取决于票据收益率必须攀升到多高才能吸引买家。而对于那些正在寻求更高的无风险回报的人——其中也包括了银行储户,他们将能够因此拥有更多的选择。

在过去几个月,银行储户的动向其实就一直不曾离开过市场参与者的视线。由于担心银行业危机蔓延,并寻求更高的利率回报,大量银行储户在今年纷纷将银行存款取出,并转入了货币市场基金账户。

美联储的数据显示,尽管存款外逃已经基本停止,但当前美国银行存款中的现金规模仍低于年初水平。T Rowe Price 的现金管理团队主管 Doug Spratley 认为,财政部重新大规模举债 " 可能加剧银行体系本已承受的压力 "。

其中,中小银行可能会尤为担心:因为一旦美国政府也开始提供接近 6% 收益率的国库券,进一步的存款外逃和收益率上升可能反过来推动银行提高储蓄账户利率,这对规模较小的银行来说可能代价尤其高昂。

美国联邦存款保险公司 ( FDIC ) 最近的数据显示,在今年第一季度,美国各银行的净利差——即生息率与付息率之差,已降至了 3.31%。尤其是 4200 家规模较小的所谓社区银行中,净利差的下降幅度要大得多。

这表明,本轮银行业危机更大的考验可能还在后面……